Так ли важен корпоративный кредит с точки зрения инвестиционных циклов?

В последнем обзоре «О чем говорят тренды» Банк России пытается «парировать» критику в свой адрес относительно неприемлемых кредитных условий для инвестиционных операций в реальной экономике. Нет проектов, которые могут конкурировать с доходностью денежных инструментов под 23%.

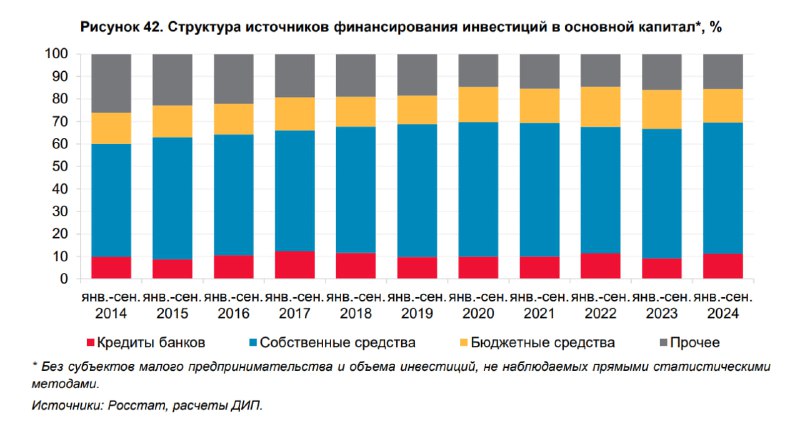

● Первый аргумент от ЦБ: Кредитование является важным, но не основным источником финансирования инвестиций в основной капитал. В структуре источников финансирования инвестиций в России доля банковских кредитов исторически невысока, занимая порядка 10%. Вместе с тем в текущих условиях рост кредитования способствует структурной перестройке экономики.

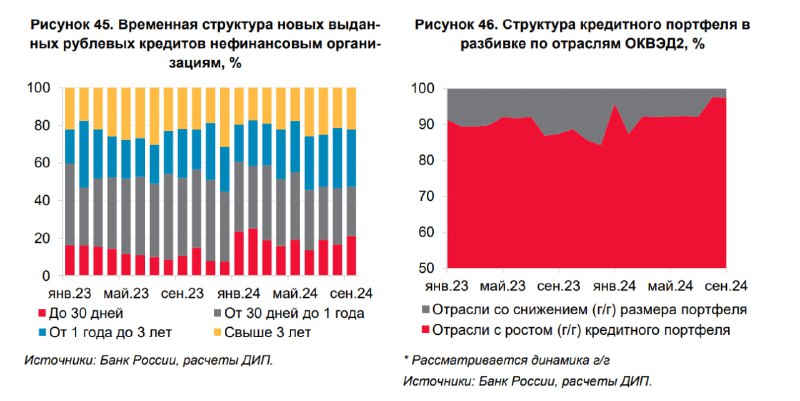

● Второй аргумент: Структура кредитных портфелей банков поменялась в пользу растущих отраслей. Это лишний раз подтверждает, что ставки в экономике не препятствуют развитию корпоративного сектора в целом.

По эффективности трансмиссионного механизма ДКП – почему ставка растет, а кредиты не замедляются?

Сейчас нет задержек в трансмиссии ДКП в ДКУ (процентный канал демонстрируют свою эффективность), т.к. инструменты Банка России (в первую очередь ключевая ставка) практически моментально отражается в рыночных условиях (ставки по депозитам, кредитам, денежный рынок и облигации), а последние два месяца банки и рынок формирует более жесткие ДКУ, чем по факту транслирует ДКП.

Несмотря на экстремальные жесткие ДКУ, Банк России планирует установить макропруденциальные требования по кредитам крупным компаниям с повышенной долговой нагрузкой для того, чтобы избежать негативных последствий для банков от вероятных дефолтов и банкротств в 2025.

Однако, даже экстремальная жесткость ДКП и неприемлемые для долгосрочного развития бизнеса ДКУ, не приводят к замедлению кредитования, наоборот, в октябре был рекордный импульс.

ЦБ выделяет несколько особенностей текущего кредитного цикла:

● Отсутствуют отрасли, для которых резко бы сократился доступ к заемным средствам в текущем цикле ужесточения денежно-кредитной политики, скорее даже наоборот, в последние месяцы рост кредитного портфеля характерен для все большего числа отраслей экономики.

● Отрасли, ставшие лидерами по объему полученных кредитов в 2024, являлись и драйверами роста ВВП: финансы, торговля, обрабатывающие производства, строительство.

● Структура новых выданных кредитов по срокам до погашения и отраслевая структура новых выдач показывают относительную устойчивость на горизонте последних кварталов (отсутствуют значимые структурные изменения по срочности кредитов и отраслевой структуре).

Почему кредитование продолжает расти? Факторы, которые были выделены Банком России:

● Средне- и долгосрочное кредитование стимулируется в частности реализацией инвестиционных проектов в рамках структурной перестройки экономики и финансируемых (или софинансируемых) в том числе за счет средств бюджета. Грубо говоря, кредитование под госконтракты или госгарантии.

● В условиях относительно высокого роста экономической активности компании видят хорошие перспективы для расширения деловой активности, что снижает чувствительность спроса на кредиты к процентным ставкам банков. Другими словами, бизнес видит возможности – их реализует через кредитный рычаг, а ожидания роста выручки и прибыли перекрывают стоимость кредитования.

● В спросе на кредит играет роль рефинансирование внешней задолженности, накопленной в период полноценного доступа компаний на международный рынок капитала, а также финансирование покупки бизнеса у иностранных инвесторов. Вынужденное кредитования под закрытие внешнего долга и под операции слияния и поглощения.

● Краткосрочные кредиты востребованы компаниями на операционные нужды, в том числе в условиях удлинения сроков прохождения платежей и роста спроса на авансирование, а также возросшей потребностью оборотного финансирования из-за существенно выросших непроцентных издержек. Эффект санкций, инфляции, ограничений логистики и фондирования.

В последнем обзоре «О чем говорят тренды» Банк России пытается «парировать» критику в свой адрес относительно неприемлемых кредитных условий для инвестиционных операций в реальной экономике. Нет проектов, которые могут конкурировать с доходностью денежных инструментов под 23%.

● Первый аргумент от ЦБ: Кредитование является важным, но не основным источником финансирования инвестиций в основной капитал. В структуре источников финансирования инвестиций в России доля банковских кредитов исторически невысока, занимая порядка 10%. Вместе с тем в текущих условиях рост кредитования способствует структурной перестройке экономики.

● Второй аргумент: Структура кредитных портфелей банков поменялась в пользу растущих отраслей. Это лишний раз подтверждает, что ставки в экономике не препятствуют развитию корпоративного сектора в целом.

По эффективности трансмиссионного механизма ДКП – почему ставка растет, а кредиты не замедляются?

Сейчас нет задержек в трансмиссии ДКП в ДКУ (процентный канал демонстрируют свою эффективность), т.к. инструменты Банка России (в первую очередь ключевая ставка) практически моментально отражается в рыночных условиях (ставки по депозитам, кредитам, денежный рынок и облигации), а последние два месяца банки и рынок формирует более жесткие ДКУ, чем по факту транслирует ДКП.

Несмотря на экстремальные жесткие ДКУ, Банк России планирует установить макропруденциальные требования по кредитам крупным компаниям с повышенной долговой нагрузкой для того, чтобы избежать негативных последствий для банков от вероятных дефолтов и банкротств в 2025.

Однако, даже экстремальная жесткость ДКП и неприемлемые для долгосрочного развития бизнеса ДКУ, не приводят к замедлению кредитования, наоборот, в октябре был рекордный импульс.

ЦБ выделяет несколько особенностей текущего кредитного цикла:

● Отсутствуют отрасли, для которых резко бы сократился доступ к заемным средствам в текущем цикле ужесточения денежно-кредитной политики, скорее даже наоборот, в последние месяцы рост кредитного портфеля характерен для все большего числа отраслей экономики.

● Отрасли, ставшие лидерами по объему полученных кредитов в 2024, являлись и драйверами роста ВВП: финансы, торговля, обрабатывающие производства, строительство.

● Структура новых выданных кредитов по срокам до погашения и отраслевая структура новых выдач показывают относительную устойчивость на горизонте последних кварталов (отсутствуют значимые структурные изменения по срочности кредитов и отраслевой структуре).

Почему кредитование продолжает расти? Факторы, которые были выделены Банком России:

● Средне- и долгосрочное кредитование стимулируется в частности реализацией инвестиционных проектов в рамках структурной перестройки экономики и финансируемых (или софинансируемых) в том числе за счет средств бюджета. Грубо говоря, кредитование под госконтракты или госгарантии.

● В условиях относительно высокого роста экономической активности компании видят хорошие перспективы для расширения деловой активности, что снижает чувствительность спроса на кредиты к процентным ставкам банков. Другими словами, бизнес видит возможности – их реализует через кредитный рычаг, а ожидания роста выручки и прибыли перекрывают стоимость кредитования.

● В спросе на кредит играет роль рефинансирование внешней задолженности, накопленной в период полноценного доступа компаний на международный рынок капитала, а также финансирование покупки бизнеса у иностранных инвесторов. Вынужденное кредитования под закрытие внешнего долга и под операции слияния и поглощения.

● Краткосрочные кредиты востребованы компаниями на операционные нужды, в том числе в условиях удлинения сроков прохождения платежей и роста спроса на авансирование, а также возросшей потребностью оборотного финансирования из-за существенно выросших непроцентных издержек. Эффект санкций, инфляции, ограничений логистики и фондирования.

1👍191🤔45❤21🤡10😱5🙏5🔥4🤯3😢2💯2😁1

group-telegram.com/spydell_finance/6694

Create:

Last Update:

Last Update:

Так ли важен корпоративный кредит с точки зрения инвестиционных циклов?

В последнем обзоре «О чем говорят тренды» Банк России пытается «парировать» критику в свой адрес относительно неприемлемых кредитных условий для инвестиционных операций в реальной экономике. Нет проектов, которые могут конкурировать с доходностью денежных инструментов под 23%.

● Первый аргумент от ЦБ: Кредитование является важным, но не основным источником финансирования инвестиций в основной капитал. В структуре источников финансирования инвестиций в России доля банковских кредитов исторически невысока, занимая порядка 10%. Вместе с тем в текущих условиях рост кредитования способствует структурной перестройке экономики.

● Второй аргумент: Структура кредитных портфелей банков поменялась в пользу растущих отраслей. Это лишний раз подтверждает, что ставки в экономике не препятствуют развитию корпоративного сектора в целом.

По эффективности трансмиссионного механизма ДКП – почему ставка растет, а кредиты не замедляются?

Сейчас нет задержек в трансмиссии ДКП в ДКУ (процентный канал демонстрируют свою эффективность), т.к. инструменты Банка России (в первую очередь ключевая ставка) практически моментально отражается в рыночных условиях (ставки по депозитам, кредитам, денежный рынок и облигации), а последние два месяца банки и рынок формирует более жесткие ДКУ, чем по факту транслирует ДКП.

Несмотря на экстремальные жесткие ДКУ, Банк России планирует установить макропруденциальные требования по кредитам крупным компаниям с повышенной долговой нагрузкой для того, чтобы избежать негативных последствий для банков от вероятных дефолтов и банкротств в 2025.

Однако, даже экстремальная жесткость ДКП и неприемлемые для долгосрочного развития бизнеса ДКУ, не приводят к замедлению кредитования, наоборот, в октябре был рекордный импульс.

ЦБ выделяет несколько особенностей текущего кредитного цикла:

● Отсутствуют отрасли, для которых резко бы сократился доступ к заемным средствам в текущем цикле ужесточения денежно-кредитной политики, скорее даже наоборот, в последние месяцы рост кредитного портфеля характерен для все большего числа отраслей экономики.

● Отрасли, ставшие лидерами по объему полученных кредитов в 2024, являлись и драйверами роста ВВП: финансы, торговля, обрабатывающие производства, строительство.

● Структура новых выданных кредитов по срокам до погашения и отраслевая структура новых выдач показывают относительную устойчивость на горизонте последних кварталов (отсутствуют значимые структурные изменения по срочности кредитов и отраслевой структуре).

Почему кредитование продолжает расти? Факторы, которые были выделены Банком России:

● Средне- и долгосрочное кредитование стимулируется в частности реализацией инвестиционных проектов в рамках структурной перестройки экономики и финансируемых (или софинансируемых) в том числе за счет средств бюджета. Грубо говоря, кредитование под госконтракты или госгарантии.

● В условиях относительно высокого роста экономической активности компании видят хорошие перспективы для расширения деловой активности, что снижает чувствительность спроса на кредиты к процентным ставкам банков. Другими словами, бизнес видит возможности – их реализует через кредитный рычаг, а ожидания роста выручки и прибыли перекрывают стоимость кредитования.

● В спросе на кредит играет роль рефинансирование внешней задолженности, накопленной в период полноценного доступа компаний на международный рынок капитала, а также финансирование покупки бизнеса у иностранных инвесторов. Вынужденное кредитования под закрытие внешнего долга и под операции слияния и поглощения.

● Краткосрочные кредиты востребованы компаниями на операционные нужды, в том числе в условиях удлинения сроков прохождения платежей и роста спроса на авансирование, а также возросшей потребностью оборотного финансирования из-за существенно выросших непроцентных издержек. Эффект санкций, инфляции, ограничений логистики и фондирования.

В последнем обзоре «О чем говорят тренды» Банк России пытается «парировать» критику в свой адрес относительно неприемлемых кредитных условий для инвестиционных операций в реальной экономике. Нет проектов, которые могут конкурировать с доходностью денежных инструментов под 23%.

● Первый аргумент от ЦБ: Кредитование является важным, но не основным источником финансирования инвестиций в основной капитал. В структуре источников финансирования инвестиций в России доля банковских кредитов исторически невысока, занимая порядка 10%. Вместе с тем в текущих условиях рост кредитования способствует структурной перестройке экономики.

● Второй аргумент: Структура кредитных портфелей банков поменялась в пользу растущих отраслей. Это лишний раз подтверждает, что ставки в экономике не препятствуют развитию корпоративного сектора в целом.

По эффективности трансмиссионного механизма ДКП – почему ставка растет, а кредиты не замедляются?

Сейчас нет задержек в трансмиссии ДКП в ДКУ (процентный канал демонстрируют свою эффективность), т.к. инструменты Банка России (в первую очередь ключевая ставка) практически моментально отражается в рыночных условиях (ставки по депозитам, кредитам, денежный рынок и облигации), а последние два месяца банки и рынок формирует более жесткие ДКУ, чем по факту транслирует ДКП.

Несмотря на экстремальные жесткие ДКУ, Банк России планирует установить макропруденциальные требования по кредитам крупным компаниям с повышенной долговой нагрузкой для того, чтобы избежать негативных последствий для банков от вероятных дефолтов и банкротств в 2025.

Однако, даже экстремальная жесткость ДКП и неприемлемые для долгосрочного развития бизнеса ДКУ, не приводят к замедлению кредитования, наоборот, в октябре был рекордный импульс.

ЦБ выделяет несколько особенностей текущего кредитного цикла:

● Отсутствуют отрасли, для которых резко бы сократился доступ к заемным средствам в текущем цикле ужесточения денежно-кредитной политики, скорее даже наоборот, в последние месяцы рост кредитного портфеля характерен для все большего числа отраслей экономики.

● Отрасли, ставшие лидерами по объему полученных кредитов в 2024, являлись и драйверами роста ВВП: финансы, торговля, обрабатывающие производства, строительство.

● Структура новых выданных кредитов по срокам до погашения и отраслевая структура новых выдач показывают относительную устойчивость на горизонте последних кварталов (отсутствуют значимые структурные изменения по срочности кредитов и отраслевой структуре).

Почему кредитование продолжает расти? Факторы, которые были выделены Банком России:

● Средне- и долгосрочное кредитование стимулируется в частности реализацией инвестиционных проектов в рамках структурной перестройки экономики и финансируемых (или софинансируемых) в том числе за счет средств бюджета. Грубо говоря, кредитование под госконтракты или госгарантии.

● В условиях относительно высокого роста экономической активности компании видят хорошие перспективы для расширения деловой активности, что снижает чувствительность спроса на кредиты к процентным ставкам банков. Другими словами, бизнес видит возможности – их реализует через кредитный рычаг, а ожидания роста выручки и прибыли перекрывают стоимость кредитования.

● В спросе на кредит играет роль рефинансирование внешней задолженности, накопленной в период полноценного доступа компаний на международный рынок капитала, а также финансирование покупки бизнеса у иностранных инвесторов. Вынужденное кредитования под закрытие внешнего долга и под операции слияния и поглощения.

● Краткосрочные кредиты востребованы компаниями на операционные нужды, в том числе в условиях удлинения сроков прохождения платежей и роста спроса на авансирование, а также возросшей потребностью оборотного финансирования из-за существенно выросших непроцентных издержек. Эффект санкций, инфляции, ограничений логистики и фондирования.

BY Spydell_finance

Share with your friend now:

group-telegram.com/spydell_finance/6694