group-telegram.com/truecon/2459

Last Update:

#США #инфляция #экономика #ФРС #долг #ставки #доллар

Но занимать Йеллен придется много...

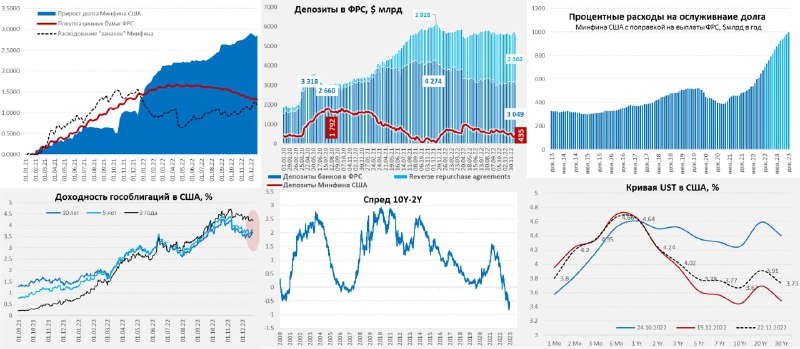

ФРС, после двухнедельной паузы, на неделе снова сократила свой портфель гособлигаций (-$12.7 млрд) и немного сократила портфель ипотечных бумаг (-$5.4 млрд), в итоге общее сокращение активов составило $19 млрд за неделю. Но, в целом за последние 4 недели QT сильно притормозило и до плановых объемов сильно не добирают. Минфин изъял с рынка за неделю почти $93 млрд через налоги и займы, что вернуло кэш у банков на уровни двухнедельной давности и несколько усиливает уныние на рынках.

Кривая госдолга немного подросла, но рынок по-прежнему не хочет верить в то, что у ФРС получится поднять ставки выше 5% и продержать их там какое-то значимое время. Сенат утвердил расходы бюджета в $1.7 трлн, но не потолок госдолга. В следующем году предстоит большая драка за лимит госдолга, у Минфина США есть ~$430 млрд наличных на финансирование расходов и около $500-600 млрд он может занять, в т.ч. используя манипуляции с нерыночной частью долга. Это означает, что, как минимум на полгода здесь денег хватит, а вливания «кэша» от Йеллен будут сопоставимы с изъятиями через QT от Пауэлла. В общем и целом, долларов сильно меньше не станет (хотя в отдельные моменты могут быть перекосы) – это обещает достаточно вязкую ситуацию пока проблема лимита госдолга не решится.

Но долг расти будет ускоренными темпами ... Рост стоимости обслуживания долга будет ускоряться вместе ростом ставок ФРС, процентные расходы за последние 12 месяцев составили $766 млрд ($564 млрд годом ранее). Помимо этого, до 2022 года ФРС выплачивала Минфина около $100 млрд в год из своей прибыли, сейчас же у ФРС накопленный убыток -$16 млрд, что увеличит фактическую стоимость обслуживания долга еще на $100 млрд в год. Раньше ФРС фактически возвращала Минфину часть процентов, сейчас нет. Дж.Йеллен придется тратить минимум 2% ВВП на проценты в концу 2023 года, доведя процентные расходы до ~$1 трлн (~4% ВВП), а общий дефицит до 7-8% в год. Тратить придется больше ... а со спросом на долг будет все не так просто. Если ФРС сократит баланс на плановые $0.8 трлн, Минфину на проценты потребуется ~$1 трлн, то совокупное предложение госдолга США в рынок составит не менее ~$2.5 трлн – рекордное предложение госбумаг на рынке с 2020 года.

@truecon

BY TruEcon

Share with your friend now:

group-telegram.com/truecon/2459