#БанкРоссии #инфляция #ставка #экономика

В пятницу, 21 марта пройдет очередное (не опорное) заседание Банка России. Хотя в среду еще выйдут данные по инфляции и инфляционным ожиданиям, но большая часть данных уже есть.

1️⃣ Инфляция – достаточно неплохое снижение в феврале до 7.6% (SAAR), в марте тоже идем ниже 8%, но данные пока только за первую декаду. Средняя за 3-6 месяцев

10.7% (SAAR) на февраль и у меня получается пока идем на 8.5% по первому кварталу, но это не подтверждено. Один месяц однозначной инфляции пока не тянет на устойчивую тенденцию. ЦБ обычно ориентируется на месячные данные и здесь у нас 10.7% за три месяца.

2️⃣ Инфляционные ожидания начали разворачиваться, но пока только с 14% до 13.7%, данные за март могут быть позитивными ... посмотрим в среду. Свою роль играет укрепление рубля. Разворот формируется, но можно ли назвать тенденции устойчивыми с точки зрения ЦБ – пока нет.

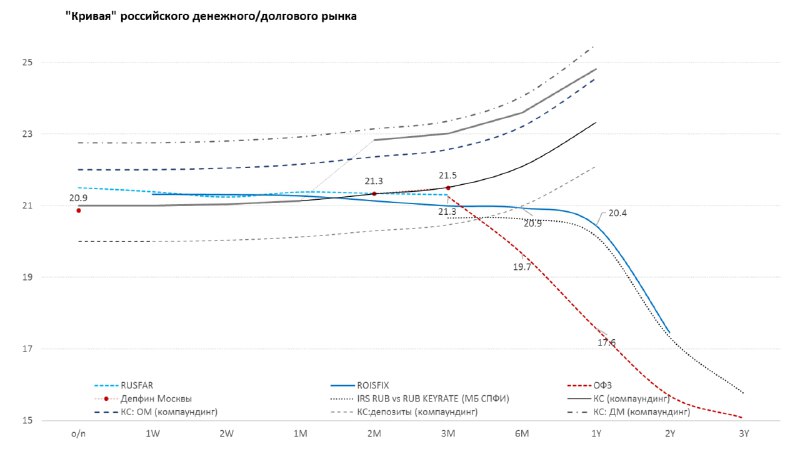

3️⃣ Денежный рынок и ставки – неоднородная динамика. На фоне завершения месячного РЕПО, больших операций бюджета и оттоков из фондов денежного рынка ставки овернайт выросли до 21.5%

(+1 п.п), несмотря на профицит ликвидности около ₽1 трлн. Трехмесячные ROISFIX снизились до 21% (-0.7 п.п.), до полугода ставки в диапазоне 20.9-21.5%. ОФЗ летают, но короткий конец кривой здесь не особо релевантен, а на длинных бумагах огромный оптимизм на тему геополитики способствует резкому снижению доходности до 14.5-15%.

Ставки по депозитам населения съехали на 0.7 п.п. до 20.7% - дрейфуют вниз, по депозитам Депфина Москвы нормализовались в районе 21.3-21.5% (1-3 месяца). Но это является следствием крайне слабой динамики кредита – в таких условиях и дорогие депозиты банкам не особо нужны, особенно, в условиях ограничений по капиталу и нормативам - это скорее сигнал к скорому снижению.

4️⃣ Кредит – охлаждение продолжается. Кредит населению продолжил сокращаться, хотя было оживление в льготной ипотеке и все больше разговоров о том, чтобы ее расширить. Данных за февраль пока нет, но выдачи и отчет Сбера сигнализируют о сокращении. Кредит компаниям – тоже скорее стагнирует, хотя полных данных опять же нет (у ЦБ есть оперативная динамика). Сильно влияют большие бюджетные вливания и сезонные факторы, поэтому оценить объективно динамику сложно.

5️⃣ Бюджет – сильный импульс в декабре-феврале с расходами на ₽15 трлн за три месяца и дефицитом бюджета в январе-феврале ₽2.7 трлн, часть этого импульса, вероятно, ушла в сокращение кредита. Но в марте есть признаки нормализации расходов в районе ₽3 трлн в месяц при дополнительных ₽0.3-0.4 трлн нефтегазовых налогов (НДД) в марте-апреле. Рост М2 замедлился, но все же остается на достаточно высоких уровнях, с поправкой на сезонность в районе 14% (SAAR) в феврале и ~17% в декабре-феврале, что выше прогноза ЦБ.

6️⃣Спрос, зарплаты, рынок труда – сигналы на охлаждение усилились, настроения, похоже тоже ухудшаются, но пока присутствует лишь медленное охлаждение перегретых показателей. Насколько этот процесс устойчив еще предстоит оценить.

Присутствует некоторое смягчение денежно-кредитных условий, но оно неоднородно и все искажается бюджетом на фоне слабого кредита. Ставки дрейфуют вниз, но реальные ставки остаются высокими, т.к. вниз дрейфует и инфляция (возможно, и инфляционные ожидания). На это накладывается бурный оптимизм долгового рынка и крепкий рубль (не факт, что это устойчиво).

Повышение ставки в таких условиях вряд ли обосновано, текущей жесткости ДКУ достаточно, чтобы подождать большей ясности. Для снижения ставки данных тоже недостаточно (хотя вероятность такого шага уже не «около нуля»), тем более это еще больше подогреет разогнавшийся оптимизм на рынках (но, кстати, не в банках – здесь все намного сдержаннее).

Все это делает сценарий сохранения 21% наиболее вероятным. Относительно сигнала вопрос сложнее – его логично делать нейтральным ... учитывая риск более быстрого охлаждения весной кредита/бюджета и з/п. Но чрезмерный рыночный оптимизм сохраняет пространство и для умеренно-жесткого сигнала. Хотя это скорее будет зависеть от динамики инфляционных ожиданий в среду.

@truecon