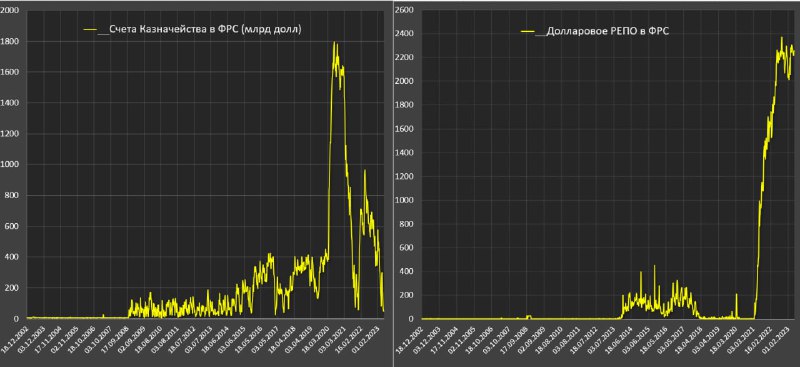

Минфин США закрыл май, имея на счетах всего 48 млрд долл. При среднемесячных плановых расходах с июня по сентябрь 2023 на уровне 550 млрд долл запасы кэша – это буквально пустота. Любое отклонение в сборах доходов и все – вне игры, придется экстренно лимитировать федеральные программы.

Следующие четыре месяца (июнь-сентябрь) до закрытия 2023 финансового года будут очень жаркими – дефицит может составить 700-800 млрд долл. Для сравнения, за указанный период в 2020 дефицит 1.25 трлн, в 2021 – 712 млрд, в 2022 – 949 млрд.

По моим оценкам, чистые заимствования (объем размещений минус погашения) с июня по декабрь могут составить до 2 трлн долл, где 1.1-1.2 трлн пойдет на финансирование дефицита бюджета и 800 млрд в увеличение опустевшей до нуля кэш позиции.

Учитывая продажи ФРС, совокупные операции Минфина и ФРС, вероятно, станут самыми жесткими за всю историю долларовой финсистемы. Весь денежный поток из финсистемы пойдет в трежеря, поэтому о росте рынка речи не идет, тут как бы не утилизироваться на 15-25%.

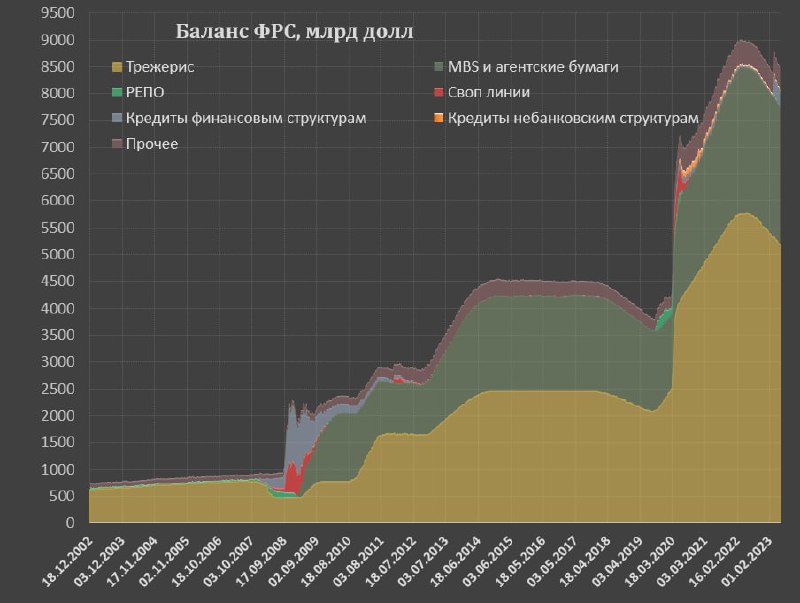

А что там с ФРС? Прошел ровно год с момента начала программы по продажи активов с баланса.

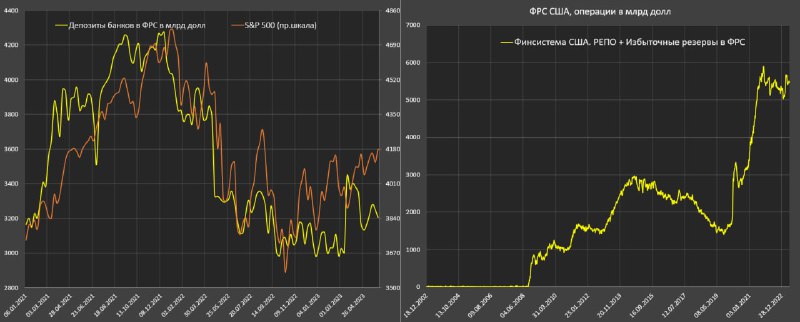

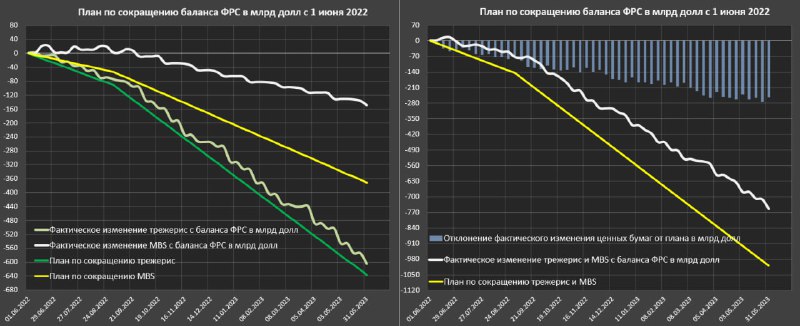

По факту продали на 755 млрд ценных бумаг, а план состоял в реализации 1 трлн, но в целом, с 22 марта продажи идут в соответствии с графиком. Это стало возможным благодаря рекордному притоку ликвидности из депозитов в фонды денежного рынка (они же направили почти все в облигации, продаваемые ФРС), в акции и облигации.

ФРС продает трежерис в соответствии с планом – 605 млрд сбросили при плане 637 млрд, а с MBS существенно отстают – 149 млрд при 371 млрд.

Что касается объема кредитования, максимум был 403 млрд на 22 марта, сейчас 286 млрд. РЕПО полностью погасили, через дисконтное окно сбросили с 152 до 4 млрд, FDIC на себя замкнул 188 млрд при максимуме 228 млрд в начале мая, а новая программа ФРС (BTFP) постепенно увеличивается, достигая 93.6 млрд.

Продажи ценных бумаг, операции Минфина и кредитование ФРС привели к тому, что банковская ликвидность на уровне авг 2022, как и рынок – какое же удивление (нет).

Следующие четыре месяца (июнь-сентябрь) до закрытия 2023 финансового года будут очень жаркими – дефицит может составить 700-800 млрд долл. Для сравнения, за указанный период в 2020 дефицит 1.25 трлн, в 2021 – 712 млрд, в 2022 – 949 млрд.

По моим оценкам, чистые заимствования (объем размещений минус погашения) с июня по декабрь могут составить до 2 трлн долл, где 1.1-1.2 трлн пойдет на финансирование дефицита бюджета и 800 млрд в увеличение опустевшей до нуля кэш позиции.

Учитывая продажи ФРС, совокупные операции Минфина и ФРС, вероятно, станут самыми жесткими за всю историю долларовой финсистемы. Весь денежный поток из финсистемы пойдет в трежеря, поэтому о росте рынка речи не идет, тут как бы не утилизироваться на 15-25%.

А что там с ФРС? Прошел ровно год с момента начала программы по продажи активов с баланса.

По факту продали на 755 млрд ценных бумаг, а план состоял в реализации 1 трлн, но в целом, с 22 марта продажи идут в соответствии с графиком. Это стало возможным благодаря рекордному притоку ликвидности из депозитов в фонды денежного рынка (они же направили почти все в облигации, продаваемые ФРС), в акции и облигации.

ФРС продает трежерис в соответствии с планом – 605 млрд сбросили при плане 637 млрд, а с MBS существенно отстают – 149 млрд при 371 млрд.

Что касается объема кредитования, максимум был 403 млрд на 22 марта, сейчас 286 млрд. РЕПО полностью погасили, через дисконтное окно сбросили с 152 до 4 млрд, FDIC на себя замкнул 188 млрд при максимуме 228 млрд в начале мая, а новая программа ФРС (BTFP) постепенно увеличивается, достигая 93.6 млрд.

Продажи ценных бумаг, операции Минфина и кредитование ФРС привели к тому, что банковская ликвидность на уровне авг 2022, как и рынок – какое же удивление (нет).

👍231🤔72❤22🤡6🔥3💯3👎2👌1

group-telegram.com/spydell_finance/3495

Create:

Last Update:

Last Update:

Минфин США закрыл май, имея на счетах всего 48 млрд долл. При среднемесячных плановых расходах с июня по сентябрь 2023 на уровне 550 млрд долл запасы кэша – это буквально пустота. Любое отклонение в сборах доходов и все – вне игры, придется экстренно лимитировать федеральные программы.

Следующие четыре месяца (июнь-сентябрь) до закрытия 2023 финансового года будут очень жаркими – дефицит может составить 700-800 млрд долл. Для сравнения, за указанный период в 2020 дефицит 1.25 трлн, в 2021 – 712 млрд, в 2022 – 949 млрд.

По моим оценкам, чистые заимствования (объем размещений минус погашения) с июня по декабрь могут составить до 2 трлн долл, где 1.1-1.2 трлн пойдет на финансирование дефицита бюджета и 800 млрд в увеличение опустевшей до нуля кэш позиции.

Учитывая продажи ФРС, совокупные операции Минфина и ФРС, вероятно, станут самыми жесткими за всю историю долларовой финсистемы. Весь денежный поток из финсистемы пойдет в трежеря, поэтому о росте рынка речи не идет, тут как бы не утилизироваться на 15-25%.

А что там с ФРС? Прошел ровно год с момента начала программы по продажи активов с баланса.

По факту продали на 755 млрд ценных бумаг, а план состоял в реализации 1 трлн, но в целом, с 22 марта продажи идут в соответствии с графиком. Это стало возможным благодаря рекордному притоку ликвидности из депозитов в фонды денежного рынка (они же направили почти все в облигации, продаваемые ФРС), в акции и облигации.

ФРС продает трежерис в соответствии с планом – 605 млрд сбросили при плане 637 млрд, а с MBS существенно отстают – 149 млрд при 371 млрд.

Что касается объема кредитования, максимум был 403 млрд на 22 марта, сейчас 286 млрд. РЕПО полностью погасили, через дисконтное окно сбросили с 152 до 4 млрд, FDIC на себя замкнул 188 млрд при максимуме 228 млрд в начале мая, а новая программа ФРС (BTFP) постепенно увеличивается, достигая 93.6 млрд.

Продажи ценных бумаг, операции Минфина и кредитование ФРС привели к тому, что банковская ликвидность на уровне авг 2022, как и рынок – какое же удивление (нет).

Следующие четыре месяца (июнь-сентябрь) до закрытия 2023 финансового года будут очень жаркими – дефицит может составить 700-800 млрд долл. Для сравнения, за указанный период в 2020 дефицит 1.25 трлн, в 2021 – 712 млрд, в 2022 – 949 млрд.

По моим оценкам, чистые заимствования (объем размещений минус погашения) с июня по декабрь могут составить до 2 трлн долл, где 1.1-1.2 трлн пойдет на финансирование дефицита бюджета и 800 млрд в увеличение опустевшей до нуля кэш позиции.

Учитывая продажи ФРС, совокупные операции Минфина и ФРС, вероятно, станут самыми жесткими за всю историю долларовой финсистемы. Весь денежный поток из финсистемы пойдет в трежеря, поэтому о росте рынка речи не идет, тут как бы не утилизироваться на 15-25%.

А что там с ФРС? Прошел ровно год с момента начала программы по продажи активов с баланса.

По факту продали на 755 млрд ценных бумаг, а план состоял в реализации 1 трлн, но в целом, с 22 марта продажи идут в соответствии с графиком. Это стало возможным благодаря рекордному притоку ликвидности из депозитов в фонды денежного рынка (они же направили почти все в облигации, продаваемые ФРС), в акции и облигации.

ФРС продает трежерис в соответствии с планом – 605 млрд сбросили при плане 637 млрд, а с MBS существенно отстают – 149 млрд при 371 млрд.

Что касается объема кредитования, максимум был 403 млрд на 22 марта, сейчас 286 млрд. РЕПО полностью погасили, через дисконтное окно сбросили с 152 до 4 млрд, FDIC на себя замкнул 188 млрд при максимуме 228 млрд в начале мая, а новая программа ФРС (BTFP) постепенно увеличивается, достигая 93.6 млрд.

Продажи ценных бумаг, операции Минфина и кредитование ФРС привели к тому, что банковская ликвидность на уровне авг 2022, как и рынок – какое же удивление (нет).

BY Spydell_finance

Share with your friend now:

group-telegram.com/spydell_finance/3495