group-telegram.com/dohod/12607

Last Update:

GOOD ETF: Улучшенный денежный рынок. Что ожидать в период инвестиций

Наш биржевой фонд GOOD ETF торгуется уже три месяца. Как мы и обещали, эта статья будет посвящена пониманию рисков фонда по сравнению с классическими инструментами денежного рынка для более осознанного принятия решений об инвестициях.

🔹 Коротко о фонде

Напомним, что идея GOOD ETF состоит в том, чтобы удовлетворить потребности консервативных инвесторов с более длинными горизонтами инвестиций, чем в классическом денежном рынке (например, фондах типа LQDT).

Эта идея реализуется путем инвестиций в качественные корпоративные облигации со сроком до погашения/выкупа не более 1 года. Они формируют более высокую ожидаемую доходность, чем классические инструменты денежного рынка (операции РЕПО). Подробнее о сути работы фонда читайте здесь.

Доходность фонда за три месяца с момента запуска опережает результаты классического денежного рынка при сохранении консервативного отношения к риску (накопленный результат 6,35% против 5,31%). Однако, в этой статье мы хотели бы сконцентрироваться на рисках фонда, которые принимают инвесторы в обмен на более высокую ожидаемую доходность.

🔹 Когда GOOD ETF подходит инвесторам

Мы рекомендуемом использовать GOOD ETF при инвестициях на горизонтах не менее трех месяцев. На этом сроке в 6-7 трехмесячных периодах из 10 ожидаемая доходность фонда сформируется выше, чем в классических фондах денежного рынка. Это также означает то 3-4 раза доходность фонда проиграет классического денежному рынка.

Больше срок инвестиций – выше вероятность получения доходности, превосходящей классический денежный рынок и банковские депозиты после комиссий, затрат и спредов. В 8-9 годах из 10 лет ожидаемая доходность GOOD ETF превзойдет обычный денежный рынок.

🔹 Базовый кейс для использования GOOD ETF

Базовый кейс - это наличие короткого инвестиционного горизонта и неопределенность необходимости траты денег по окончании этого горизонта. Для иллюстрации на примере банковских депозитов можно сказать так - Если вы планируете постоянно перекладываться в разные вклады по мере их окончания, то ожидаемая доходность GOOD ETF будет выше.

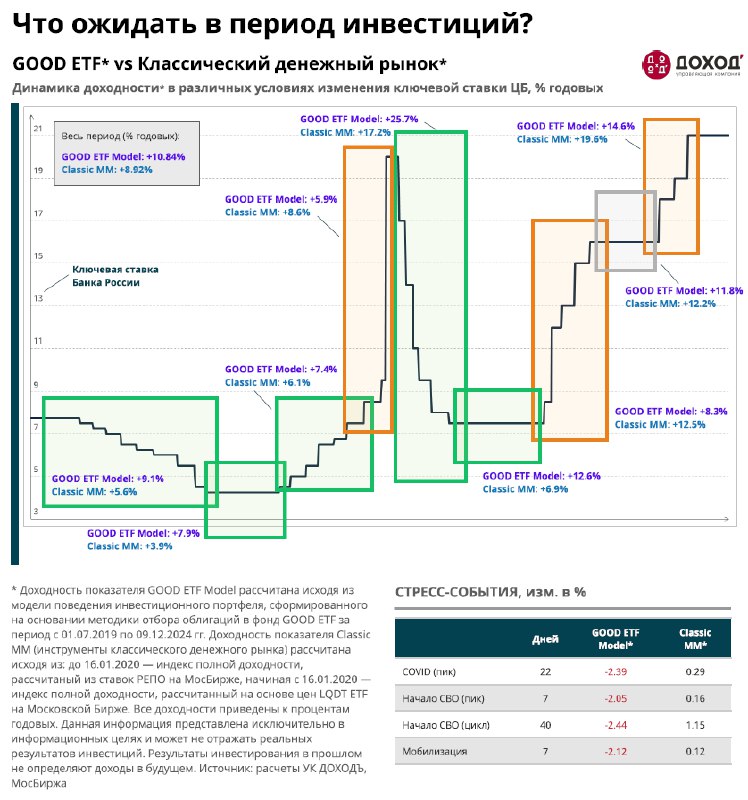

🔹 Различные условия изменения ключевой ставки Банка России

Мы рассчитали модель фонда GOOD ETF, формируя портфель облигаций в соответвитии с аналогичной методикой отбора бумаг с середины 2019 года. Общая доходность такой модели, само собой, оказалась выше классических инструментов денежного рынка за этот период. Важнее, то как себя вела доходность в отдельные периоды (см. график ниже).

▪️ Снижение и ожидание снижения процентных ставок - однозначно позитивно для фонда.

▪️ Периоды стабильности - скорее позитивны, особенно, если не сопряжены с ожиданием ужесточения политики ЦБ.

▪️ Плавный рост ставок также хорошо "переживается" фондом, когда уровень ставок все еще остается нормальным, а ожидания резкого роста отсутствуют.

▪️ Быстрый рост процентных ставок негативно влияет на ожидаемую доходность GOOD ETF - в таких кейсах доходность фонда всегда будет отставать от доходности классических фондов денежного рынка.

▪️ На более коротких периодах стрессовых событий давление на цены даже коротких облигаций может быть еще выше и GOOD ETF может показывать отрицательную доходность.

=======

Если вам нужна еще более высокая ожидаемая доходность от облигаций и ваш инвестиционный горизонт является долгосрочным, то наш биржевой фонд BOND ETF может быть хорошим выбором для инвестирования в широкий портфель облигаций при минимальных затратах (всего 0.4%/год).

Если вы предпочитаете инвестиции в отдельные облигации, то выбрать подходящие бумаги и даже готовые стратегии можно с помощью наших сервисов:

- Анализ облигаций

- Лестница облигаций

BY ДОХОДЪ

Share with your friend now:

group-telegram.com/dohod/12607