group-telegram.com/invest_or_lost/6657

Last Update:

Fix Price – недешевый дискаунтер?

🧮 Если взглянуть на динамику бумаг Fix Price, то можно увидеть, что сейчас они торгуются почти в 3,5 раза дешевле, чем во время IPO весной 2021 года. И на этом фоне возникает вполне логичный вопрос: стоит ли покупать акции ретейлера сейчас или лучше дождаться ещё более глубокого снижения котировок? Предлагаю рассмотреть перспективы компании на основе полугодовой отчётности по МСФО, которая была опубликована буквально на днях.

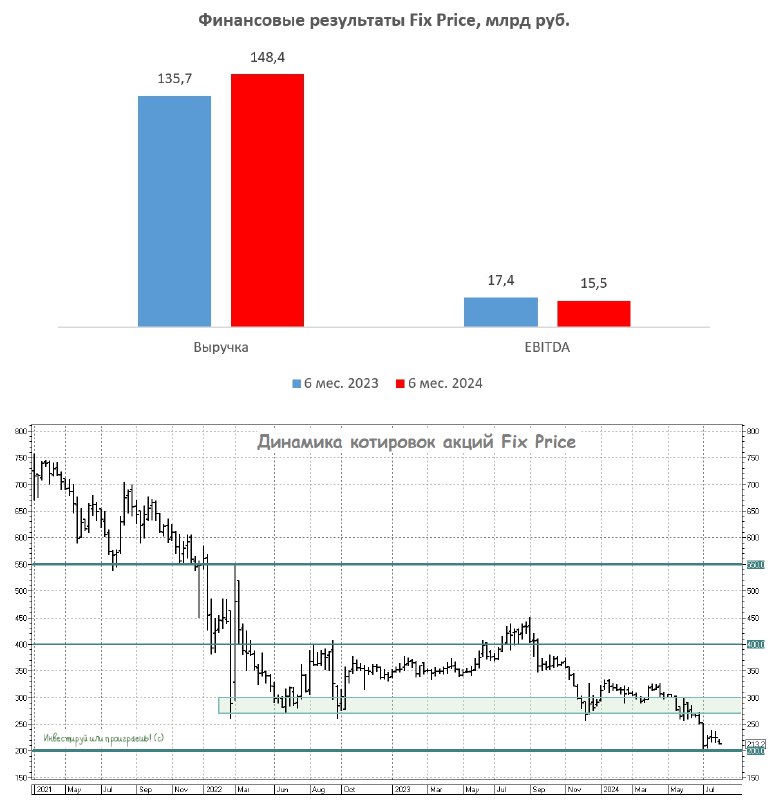

📈 Выручка Fix Price с января по июнь увеличилась на +9,4% (г/г) до 148,4 млрд руб. Однако, даже несмотря на такой весьма убедительный рост, по сравнению с другими публичными ретейлерами эти показатели выглядят всё же довольно скромными. А ведь Fix Price традиционно позиционирует себя как компанию роста, однако с прошлого года темпы роста значительно замедлились, это уже свершившийся факт.

В последние полтора года низкий уровень безработицы и значительные государственные расходы создали благоприятные условия для увеличения реальных доходов населения, что оказывает негативное влияние на бизнес-модель Fix Price, которая успешно функционирует в условиях слабого роста реальных доходов граждан.

⚖️ Сопоставимые продажи (Like-for-Like) увеличились по итогам отчётного периода на +1,9%. Однако при средней годовой инфляции в первой половине года в районе 8% это, скорее, негативный результат, поскольку ретейлеры традиционно выигрывают от роста потребительских цен, а потому рост сопоставимых продаж должен быть всё-таки поубедительнее (как +14,9% у X5 Group или +15,3% у Ленты).

📉 Выручка на квадратный метр торговой площади сократилась у Fix Price на -1,8% (г/г) до 101,8 тыс. руб. Для сравнения, у Ленты этот показатель увеличился за этот же период на +20,6% (г/г), а у Х5 Group - на +14% (г/г). Эти цифры наглядно демонстрируют значительную разницу в эффективности работы ритейлеров.

📉 Показатель EBITDA на этом фоне вполне логично сократился у Fix Price на -10,9% (г/г) до 15,5 млрд руб. В условиях, когда издержки компании растут в два раза быстрее выручки, падение операционной прибыли выглядит совершенно обоснованно.

💼 Любопытно, но при всём при этом Fix Price является единственным публичным ретейлером, у которого отрицательный чистый долг: денежная позиция на конец отчётного периода составляет 19,6 млрд руб., что позволяет компании активно расширяться в регионах, но пока мы не видим значительных изменений в этой области.

Более того, в сегменте магазинов фиксированных цен в последнее время явно усилилась конкуренция. Если раньше Fix Price уверенно опережал конкурентов по всем метрикам, и его магазины были представлены в большинстве регионов страны, то в последнее время динамичный рост демонстрирует сеть Галамарт, количество магазинов которой перешагнуло отметку 1000, хотя в прошлом десятилетии конкурентам не удавалось построить сеть из 300 магазинов. Этот потенциальный риск в виде усиления конкуренции тоже нужно иметь ввиду и не забывать об этом, строя свои инвестиционные модели в отношении этого кейса.

👉 Fix Price (#FIXP) сейчас торгуется с мультипликатором EV/EBITDA=4,2х, что с одной стороны вроде как сопоставимо с Х5 Group, однако c другой давайте не забывать, что тот же X5 при всём при этом показывает значительно более высокие темпы роста бизнеса. А потому Fix Price на этом фоне выглядит недешевым дискаунтером и, на мой субъективный взгляд, не интересен для разумных покупок. В секторе отечественного ритейла есть и другие, более сильные игроки, на которых можно сделать долгосрочную ставку.

❤️ Не забывайте ставить лайк под этим постом! И пусть эта рабочая неделя принесёт всем нам только хорошие новости!

© Инвестируй или проиграешь

BY Инвестируй или проиграешь | Юрий Козлов

Share with your friend now:

group-telegram.com/invest_or_lost/6657