group-telegram.com/zmd_ru/5105

Last Update:

Продолжим тему...

Государственные облигации высокого качества, особенно выпущенные развитыми странами, долгое время играли роль защитного актива в портфелях международных резервов ЦБ, а также у крупных институциональных инвесторов, таких как пенсионные фонды и страховые компании.

Гособлигации также активно используются как инструмент обеспечения по кредитным операциям, в том числе потому, что правила Базеля III позволяют банкам выдавать кредиты под залог — это позволяет им снижать уровень риска актива при расчете требований к капиталу.

— Напомним, что мировой рынок облигаций стоит около 140 трлн долларов, из которых 55 триллионов долларов (или 39,3%) приходится на США.

Фискальная ситуация в США ухудшается: новый принятый «Большой прекрасный закон» закон Д. Трампа делает налоговые послабления 2017 года постоянными, что увеличит дефицит бюджета на 2,4 трлн долларов с 2026 по 2034 год.

Это дополнение к уже ожидаемому росту дефицита в 1,8 трлн долларов в 2024 году. По прогнозам Бюджетного управления Конгресса, это приведёт к росту госдолга.

Это вызывает обеспокоенность у международных инвесторов (особенно у банков и др. институциональных инвесторов).

Евро как возможный конкурент доллара? Пока нет.

Облигационные рынки еврозоны фрагментированы — каждая страна выпускает свои бумаги, и даже вместе они уступают по объему рынку американских казначеек. Поэтому они могут лишь дополнять, но не заменить долларовый рынок.

Из них:

Большинство сделок приходится на ценные бумаги Германии, Франции, Испании и Италии.

Китайский долговой рынок — это 21,3 трлн долларов, второй по величине в мире после США.

Однако:

большая часть — это облигации местных органов власти, выпущенные через региональные механизмы финансирования. Они раздроблены и малоликвидны, что делает их не слишком привлекательными.

Кроме того, юань не является свободно конвертируемой валютой, а движение капитала ограничено. Поэтому даже китайские гособлигации не подходят в полной мере как безопасный актив для резервов центральных банков.

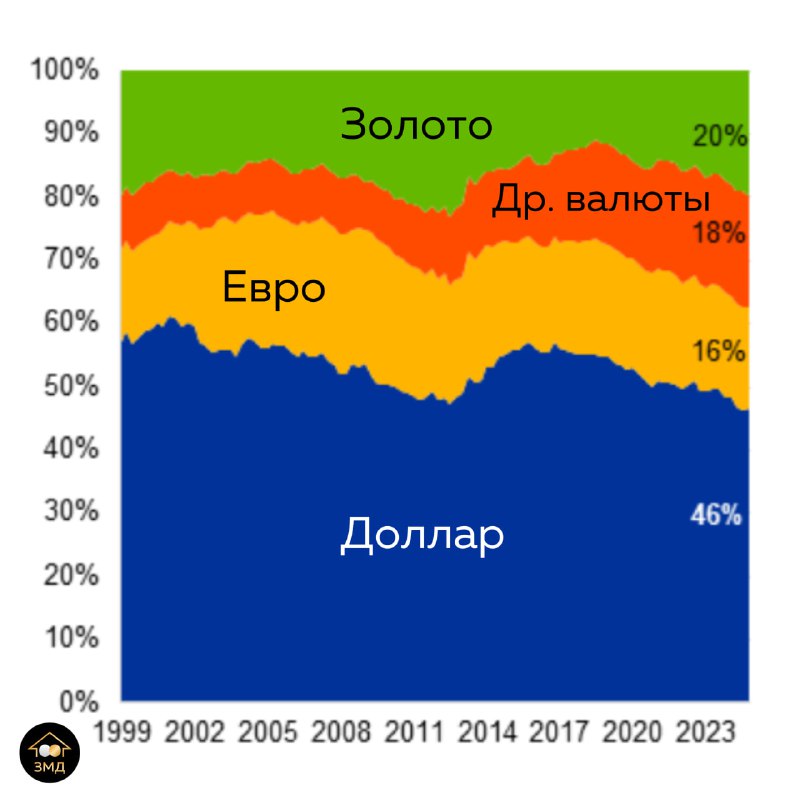

По данным Европейского центрального банка, золото стало вторым по объему резервным активом центральных банков мира, уступая лишь американскому доллару.

Однако в будущем этот показатель вряд ли сильно вырастет из-за ряда ограничений:

В ближайшие годы не стоит ожидать, что кто-то решится полностью заменить казначейские облигации США другими гособлигациями, поскольку просто не существует достойной альтернативы.

Мир вынужден лавировать между рисками, постепенно ослабляя зависимость от американской системы, но не имея возможности полностью от нее отказаться.

Ситуация быстро меняется, сейчас тарифы Трампа сделали бюджет профицитным. Будем наблюдать!