group-telegram.com/accwhisper/669

Last Update:

Упрощенная система налогообложения

Не люблю писать о налогах, но нет-нет да и возвращаюсь к налоговому ликбезу. Упрощенная система налогообложения (УСН) — один из самых выгодных и часто применяющихся налоговых режимов. Юрлица на нем не платят налог на прибыль организаций и налог на имущество организаций, а индивидуальные предприниматели — налог на доходы физических лиц и налог на имущество физических лиц. Другие налоги, сборы и страховые взносы нужно платить как при применении общей системы налогообложения (ОСНО). Кроме НДС: для плательщиков УСН с 2025 года предусмотрены свои правила исчисления этого налога, а раньше они и вовсе были освобождены от НДС.

Вы можете перейти на УСН, если:

👉 Среднегодовая численность сотрудников меньше 100 человек

👉 Остаточная стоимость основных средств по состоянию на 1 октября текущего года меньше 200 млн руб.

👉 Вид деятельности не упомянут в п. 3 ст. 346.12 НК РФ

👉 Доля других юрлиц в уставном капитале не более 25%

👉 Не имеете филиалов (для юрлиц)

Если любое из этих условий нарушается или доход с начала года достигает 450 миллионов рублей, упрощенец теряет право на спецрежим и с начала текущего месяца переходит на ОСНО.

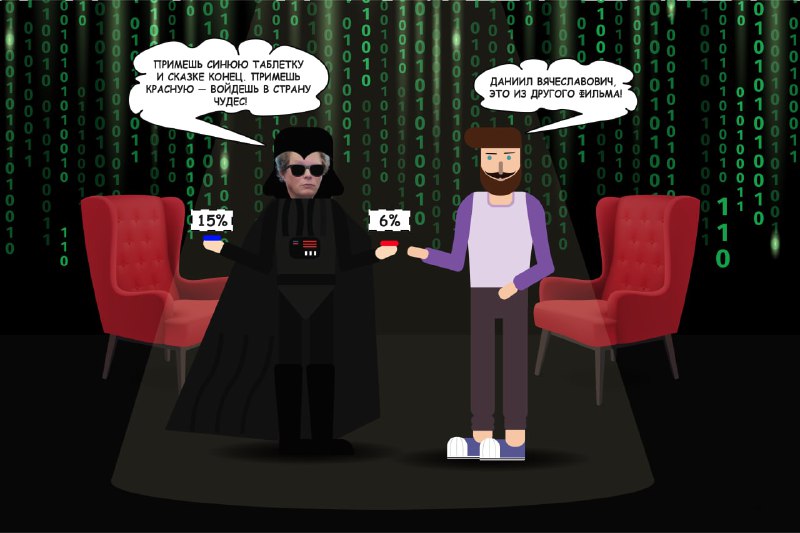

Объектов налогообложения может быть два: доходы или доходы минус расходы (ст. 346.14 НК РФ). Налоговая база — денежное выражение этих объектов (ст. 346.18 НК РФ). Налоговая ставка в первом случае составляет 6%, во втором — 15% (ст. 346.20 НК РФ). Конкретный регион может снизить их до 1% и 5% соответственно. Посмотреть какие ставки УСН действуют в вашем регионе можно на сайте ФНС. Налогоплательщик сам выбирает объект налогообложения. О том, как это сделать с выгодой для себя, я рассказывал здесь.

Пример.

ООО «Рога и копыта» применяет УСН с объектом налогообложения «Доходы минус расходы». За 9 месяцев доходы составили 1 млн 800 тыс. руб., расходы — 1 млн 700 тыс. руб. Суммарно уплачено авансовых платежей на 15 тыс. руб.

За 4-й квартал доходы составили 200 тыс. руб., расходы — 190 тыс. руб. Итого налог за год должен составить 16 500 руб. Но при объекте налогообложения «Доходы минус расходы» нужно не забывать сравнивать полученную сумму с минимальным налогом. Он составляет 1% от доходов за год или 20 тыс. руб. Это больше, чем 15% с разницы между доходами и расходами, значит, в бюджет должна попасть эта сумма. Таким образом, налог к доплате по итогам года составит минимальный налог минус уже уплаченные авансовые платежи или 5 тыс. руб.

Для подтверждения доходов и расходов налогоплательщики должны вести Книгу учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (ст. 346.24 НК РФ). Ее форма утверждена Приказом Минфина России от 22.10.2012 №135н. Напомню, что для УСН доходы и расходы определяются кассовым методом, то есть в момент поступления или выплаты денежных средств (ст. 346.17 НК РФ). Подробнее смотрите здесь.

Налоговый период по УСН — год (ст. 346.19 НК РФ). Отчетные периоды — 1-й квартал, полугодие, 9 месяцев. До 28 числа месяца, следующего за их окончанием, нужно уплачивать авансовые платежи (ст. 346.21 НК РФ). Налог за год организации платят до 28 марта, а ИП — до 28 апреля следующего года. Декларация для юрлиц сдается до 25 марта следующего года, для ИП — до 25 апреля следующего года (ст. 346.23 НК РФ).

Применение УСН — дело добровольное. Новому бизнесу для этого нужно подать уведомление по форме КНД 1150001 в налоговую в течение 30 дней с момента государственной регистрации. УСН будет применяться с момента регистрации. Действующему бизнесу — до 31 декабря текущего года. УСН будет применяться с 1 января следующего года. В середине года на УСН перейти не получится — помешает статья 346.13 НК РФ. Для перехода с нового года нужно, чтобы доходы за 9 месяцев текущего года не превысили 337,5 млн руб. (статья 346.12 НК РФ). Эта сумма ежегодно индексируется.

#налоги

👍 доступно объяснил — продолжай в том же духе!

🙄 ничего не понимаю — проще будь!

💩 хватит налогов!

BY Переводчик с бухгалтерского

Share with your friend now:

group-telegram.com/accwhisper/669