Сколько нужно денег, чтобы держать американскую экономику на плаву?

Американская экономика перманентно заточена на приращение долгов для подержания экономического роста. Процесс накопления долгов является нормальным, если стоимость обслуживания долга низка, а темпы роста долга ниже или сопоставимы с темпом роста финансовых показателей бизнеса и доходов государства.

Сейчас условия не вполне нормальные – стоимость размещения долгов на максимуме за 15-17 лет с тенденцией на удорожание, несмотря на снижение ключевой ставки ФРС на 1 п.п, а для поддержания прежних темпов роста требуется все больше долгов, отдача на заемный капитал снижается.

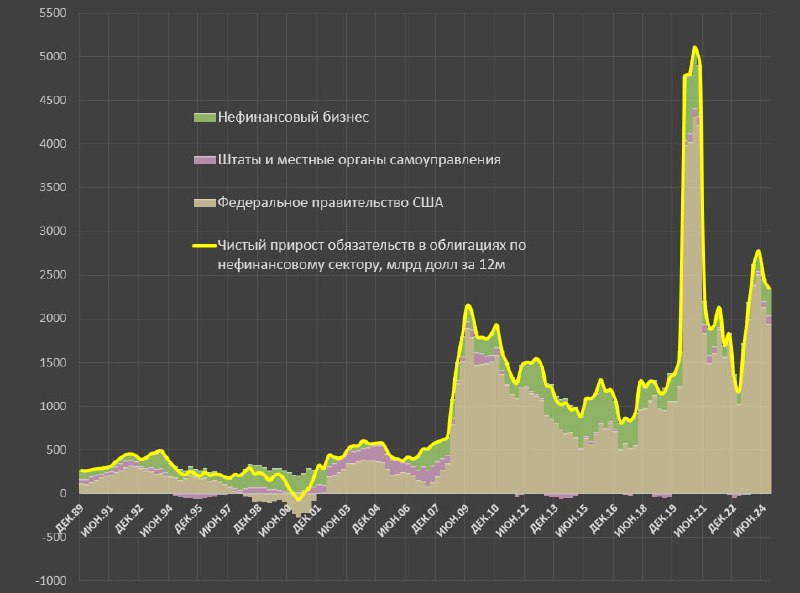

За последние 12 месяцев по 3кв24 включительно чистый прирост обязательств в облигациях составил 2.35 трлн, среди которых нефинансовый бизнес всего 0.3 трлн, штаты и органы местного самоуправления – 0.1 трлн, федеральное правительство – 1.95 трлн по собственным расчетам на основе данных ФРС в отчете Z1.

Без привязки к контексту и экономической динамике эти данные не так понятны.

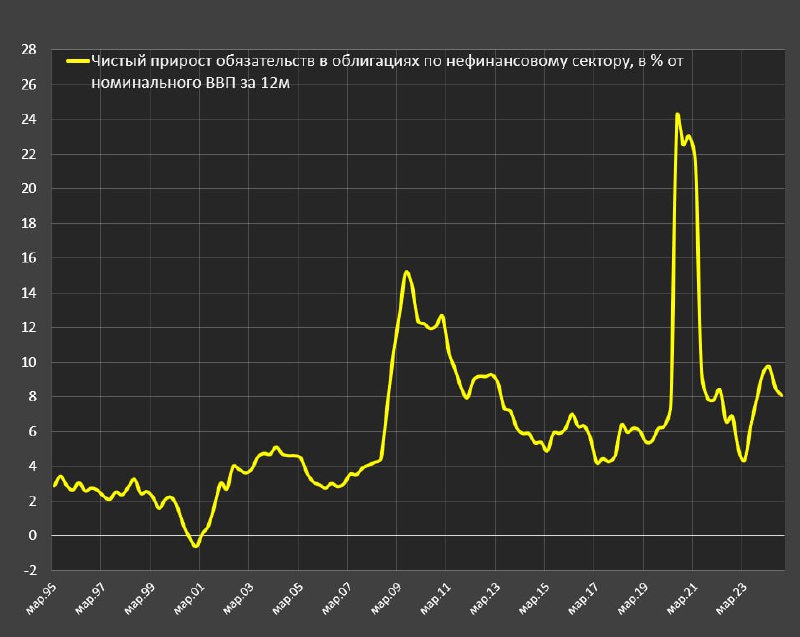

Относительно ВВП прирост долгов в облигациях балансирует в диапазоне 8-10% последние 12 месяцев и это много по историческим меркам.

В период с 1995 по 2000 долг нефинансового сектора в облигациях рос на 1.5-3.5% в год, в период экономического роста 2003-2007 диапазон прироста обязательств составлял 3-5%.

Далее наступил финансовый кризис, когда к середине 2009 прирост долгов составил до 15%к ВВП (эффект снижения ВВП и резкого роста стимулирующих мер правительства США), спустя 5 лет к 2014 прирост долгов нормализовался с 12 до 5% и находился в диапазоне 4-7% вплоть до COVID кризиса (2015-2019).

В период фискального экстремизма и монетарного бешенства 2020-2021 прирост долгов был до 24% к ВВП вновь за счет федерального правительства.

Текущие 8-10% прироста долгов почти в 1.7 раза отклоняются от нормы 2015-2019 и в 2.5 раза относительно нормы 2003-2007, не говоря уже о почти четырехкратном расхождении с показателями 1995-2000.

О чем это говорит? После каждого кризиса (2000, 2008 и 2020) требуется все больше ресурсов для поддержания системы, а рентабельность долга снижается.

Когда долги были дешевыми (2009-2021) можно было снижение макроэкономической неэффективности ретушировать через низкую стоимость обслуживания долга, разгоняя долговое плечо, но не сейчас.

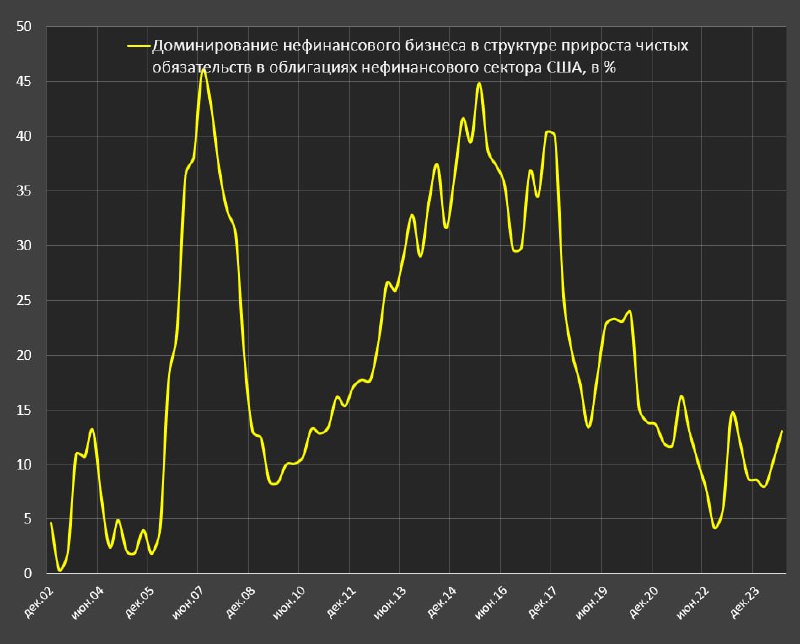

Еще важным наблюдением является доминирование нефинансового бизнеса в структуре прироста чистых обязательств в облигациях нефинансового сектора США, которое снизилось до 10% за последний год, что в 3.5-4 раза ниже, чем было в 2013-2017 годах.

Государство продолжает вытеснять частный сектор, что приводит к замещению долгов нефинансового частного сектора в пользу государства.

Американская экономика перманентно заточена на приращение долгов для подержания экономического роста. Процесс накопления долгов является нормальным, если стоимость обслуживания долга низка, а темпы роста долга ниже или сопоставимы с темпом роста финансовых показателей бизнеса и доходов государства.

Сейчас условия не вполне нормальные – стоимость размещения долгов на максимуме за 15-17 лет с тенденцией на удорожание, несмотря на снижение ключевой ставки ФРС на 1 п.п, а для поддержания прежних темпов роста требуется все больше долгов, отдача на заемный капитал снижается.

За последние 12 месяцев по 3кв24 включительно чистый прирост обязательств в облигациях составил 2.35 трлн, среди которых нефинансовый бизнес всего 0.3 трлн, штаты и органы местного самоуправления – 0.1 трлн, федеральное правительство – 1.95 трлн по собственным расчетам на основе данных ФРС в отчете Z1.

Без привязки к контексту и экономической динамике эти данные не так понятны.

Относительно ВВП прирост долгов в облигациях балансирует в диапазоне 8-10% последние 12 месяцев и это много по историческим меркам.

В период с 1995 по 2000 долг нефинансового сектора в облигациях рос на 1.5-3.5% в год, в период экономического роста 2003-2007 диапазон прироста обязательств составлял 3-5%.

Далее наступил финансовый кризис, когда к середине 2009 прирост долгов составил до 15%к ВВП (эффект снижения ВВП и резкого роста стимулирующих мер правительства США), спустя 5 лет к 2014 прирост долгов нормализовался с 12 до 5% и находился в диапазоне 4-7% вплоть до COVID кризиса (2015-2019).

В период фискального экстремизма и монетарного бешенства 2020-2021 прирост долгов был до 24% к ВВП вновь за счет федерального правительства.

Текущие 8-10% прироста долгов почти в 1.7 раза отклоняются от нормы 2015-2019 и в 2.5 раза относительно нормы 2003-2007, не говоря уже о почти четырехкратном расхождении с показателями 1995-2000.

О чем это говорит? После каждого кризиса (2000, 2008 и 2020) требуется все больше ресурсов для поддержания системы, а рентабельность долга снижается.

Когда долги были дешевыми (2009-2021) можно было снижение макроэкономической неэффективности ретушировать через низкую стоимость обслуживания долга, разгоняя долговое плечо, но не сейчас.

Еще важным наблюдением является доминирование нефинансового бизнеса в структуре прироста чистых обязательств в облигациях нефинансового сектора США, которое снизилось до 10% за последний год, что в 3.5-4 раза ниже, чем было в 2013-2017 годах.

Государство продолжает вытеснять частный сектор, что приводит к замещению долгов нефинансового частного сектора в пользу государства.

14👍457🤔122🔥40❤34🤡11💯9👏3🙏3😁2👌2

group-telegram.com/spydell_finance/6811

Create:

Last Update:

Last Update:

Сколько нужно денег, чтобы держать американскую экономику на плаву?

Американская экономика перманентно заточена на приращение долгов для подержания экономического роста. Процесс накопления долгов является нормальным, если стоимость обслуживания долга низка, а темпы роста долга ниже или сопоставимы с темпом роста финансовых показателей бизнеса и доходов государства.

Сейчас условия не вполне нормальные – стоимость размещения долгов на максимуме за 15-17 лет с тенденцией на удорожание, несмотря на снижение ключевой ставки ФРС на 1 п.п, а для поддержания прежних темпов роста требуется все больше долгов, отдача на заемный капитал снижается.

За последние 12 месяцев по 3кв24 включительно чистый прирост обязательств в облигациях составил 2.35 трлн, среди которых нефинансовый бизнес всего 0.3 трлн, штаты и органы местного самоуправления – 0.1 трлн, федеральное правительство – 1.95 трлн по собственным расчетам на основе данных ФРС в отчете Z1.

Без привязки к контексту и экономической динамике эти данные не так понятны.

Относительно ВВП прирост долгов в облигациях балансирует в диапазоне 8-10% последние 12 месяцев и это много по историческим меркам.

В период с 1995 по 2000 долг нефинансового сектора в облигациях рос на 1.5-3.5% в год, в период экономического роста 2003-2007 диапазон прироста обязательств составлял 3-5%.

Далее наступил финансовый кризис, когда к середине 2009 прирост долгов составил до 15%к ВВП (эффект снижения ВВП и резкого роста стимулирующих мер правительства США), спустя 5 лет к 2014 прирост долгов нормализовался с 12 до 5% и находился в диапазоне 4-7% вплоть до COVID кризиса (2015-2019).

В период фискального экстремизма и монетарного бешенства 2020-2021 прирост долгов был до 24% к ВВП вновь за счет федерального правительства.

Текущие 8-10% прироста долгов почти в 1.7 раза отклоняются от нормы 2015-2019 и в 2.5 раза относительно нормы 2003-2007, не говоря уже о почти четырехкратном расхождении с показателями 1995-2000.

О чем это говорит? После каждого кризиса (2000, 2008 и 2020) требуется все больше ресурсов для поддержания системы, а рентабельность долга снижается.

Когда долги были дешевыми (2009-2021) можно было снижение макроэкономической неэффективности ретушировать через низкую стоимость обслуживания долга, разгоняя долговое плечо, но не сейчас.

Еще важным наблюдением является доминирование нефинансового бизнеса в структуре прироста чистых обязательств в облигациях нефинансового сектора США, которое снизилось до 10% за последний год, что в 3.5-4 раза ниже, чем было в 2013-2017 годах.

Государство продолжает вытеснять частный сектор, что приводит к замещению долгов нефинансового частного сектора в пользу государства.

Американская экономика перманентно заточена на приращение долгов для подержания экономического роста. Процесс накопления долгов является нормальным, если стоимость обслуживания долга низка, а темпы роста долга ниже или сопоставимы с темпом роста финансовых показателей бизнеса и доходов государства.

Сейчас условия не вполне нормальные – стоимость размещения долгов на максимуме за 15-17 лет с тенденцией на удорожание, несмотря на снижение ключевой ставки ФРС на 1 п.п, а для поддержания прежних темпов роста требуется все больше долгов, отдача на заемный капитал снижается.

За последние 12 месяцев по 3кв24 включительно чистый прирост обязательств в облигациях составил 2.35 трлн, среди которых нефинансовый бизнес всего 0.3 трлн, штаты и органы местного самоуправления – 0.1 трлн, федеральное правительство – 1.95 трлн по собственным расчетам на основе данных ФРС в отчете Z1.

Без привязки к контексту и экономической динамике эти данные не так понятны.

Относительно ВВП прирост долгов в облигациях балансирует в диапазоне 8-10% последние 12 месяцев и это много по историческим меркам.

В период с 1995 по 2000 долг нефинансового сектора в облигациях рос на 1.5-3.5% в год, в период экономического роста 2003-2007 диапазон прироста обязательств составлял 3-5%.

Далее наступил финансовый кризис, когда к середине 2009 прирост долгов составил до 15%к ВВП (эффект снижения ВВП и резкого роста стимулирующих мер правительства США), спустя 5 лет к 2014 прирост долгов нормализовался с 12 до 5% и находился в диапазоне 4-7% вплоть до COVID кризиса (2015-2019).

В период фискального экстремизма и монетарного бешенства 2020-2021 прирост долгов был до 24% к ВВП вновь за счет федерального правительства.

Текущие 8-10% прироста долгов почти в 1.7 раза отклоняются от нормы 2015-2019 и в 2.5 раза относительно нормы 2003-2007, не говоря уже о почти четырехкратном расхождении с показателями 1995-2000.

О чем это говорит? После каждого кризиса (2000, 2008 и 2020) требуется все больше ресурсов для поддержания системы, а рентабельность долга снижается.

Когда долги были дешевыми (2009-2021) можно было снижение макроэкономической неэффективности ретушировать через низкую стоимость обслуживания долга, разгоняя долговое плечо, но не сейчас.

Еще важным наблюдением является доминирование нефинансового бизнеса в структуре прироста чистых обязательств в облигациях нефинансового сектора США, которое снизилось до 10% за последний год, что в 3.5-4 раза ниже, чем было в 2013-2017 годах.

Государство продолжает вытеснять частный сектор, что приводит к замещению долгов нефинансового частного сектора в пользу государства.

BY Spydell_finance

Share with your friend now:

group-telegram.com/spydell_finance/6811